こんにちは、みちたろうです。

今回は購入前にレポート書くことができましたー。

今月は四季報が発売されるのでそのタイミングで候補銘柄を見直しする予定ですが、

今回はその見直し前最後の購入です。

今回はなかなかニッチな領域の企業、普段生活している中では目にすることないのではないでしょうか?

横河ブリッジホールディングスの概要

業種分類は「金属製品」、社名の通り橋を作っている企業です。

とてもニッチな領域で事業を行っており、この領域ではNo.1企業になっています。

橋の新規建設だけでなく保守メンテナンスや、橋梁事業で培った技術を生かした倉庫・工場などのシステム建設(僕も今回初めて知った言葉)で事業拡大している企業です。

データから見る横河ブリッジホールディングス

この投資では将来的なインカムゲイン(配当)の利回り増加を期待しています。

そのため、企業の継続的な事業成長と、株主への還元としての配当関連を中心にチェックしていきます。

配当利回り

調査時の配当利回りは3.58%、予想配当利回りは4.14%でした。

(配当利回り:24年3月期の1株配当95円 ÷ 株価2,656円)

(予想配当利回り:25年3月期の1株配当予想110円÷株価2,656円)

参考までに、2024年5月プライム市場の平均利回りは2.12%です。

PER・PBR

銘柄選定時点でのPER・PBRは次の通り。

参考としてプライム市場の同業種平均も載せています。

| 比較対象 | PER | PBR | PER×PBR |

|---|---|---|---|

| 横河ブリッジホールディングス | 9.2倍 | 0.87倍 | 8.0倍 |

| プライム市場「金属製品」平均 | 20.2倍 | 0.8倍 | 16.2倍 |

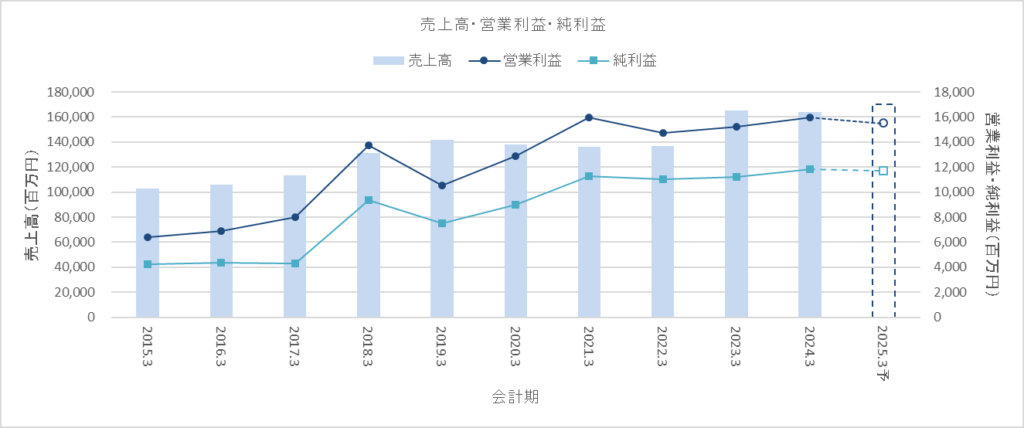

売上高・営業利益・純利益

どの指標も着実に伸ばしており増収増益を続けています。

橋梁事業とエンジニアリング関連事業が柱となる事業なのですが、

中長期でみるとエンジニアリング関連事業が成長の主因といえそうです。

棟梁事業は公共性が高く、景気によって橋づくりの需要が増減するイメージはないので、

どちらかというと安定的な事業といえそう。

エンジニアリング事業は、橋梁で培った技術をもとに倉庫や工場を安価に建築する事業であり、

こちらは民間向けであるため景気によって拡大余地が大きそうな領域です。

前者の棟梁事業では国内No.1の地位を確立しているのでこれを堅守しつつ、

後者のエンジニアリング事業をどう成長させられるかが今後の注目ポイントです。

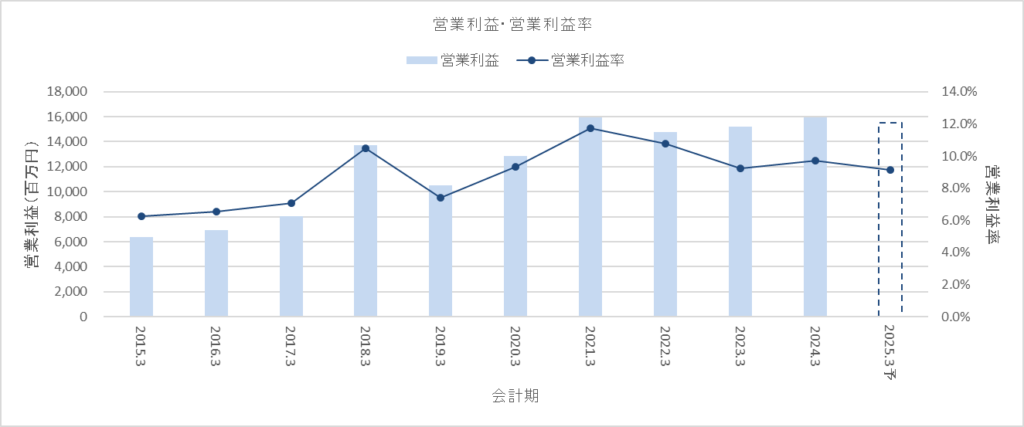

営業利益率・ROE

営業利益率の推移をみると、中長期には上昇傾向、ここ数年は横ばいという推移。

エンジニアリング関連事業での固定費増加などにより、2025.3月期も営業利益は苦戦する予想となっています。

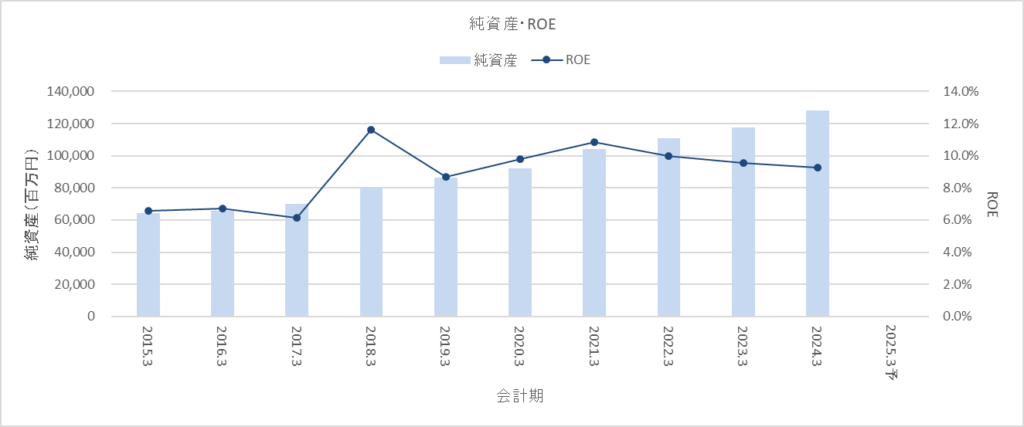

ROEは直近では10%をやや下回る水準で推移。

中期経営計画の目標である9%は上回る水準で推移していますが、上記の営業利益率と同様に踊り場にいるような状況です。

ROE = 純利益÷純資産

(* 本チャートでのROEは上記の計算式で算出したもの)

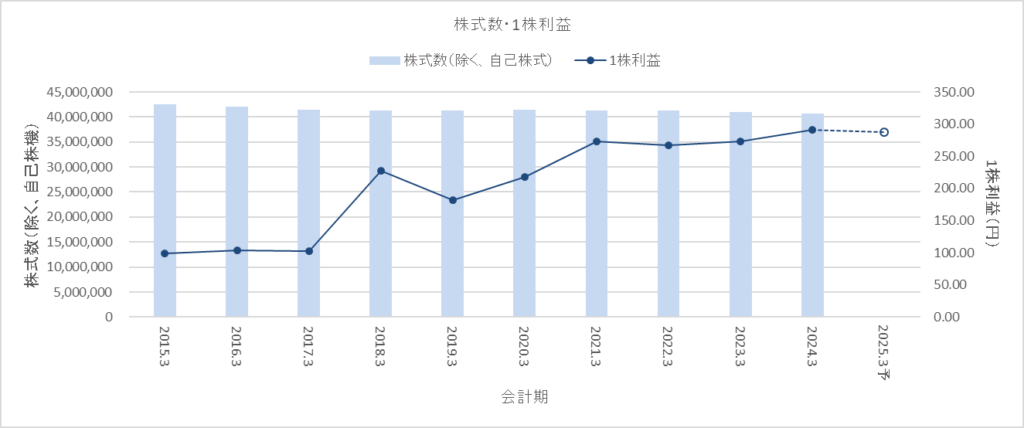

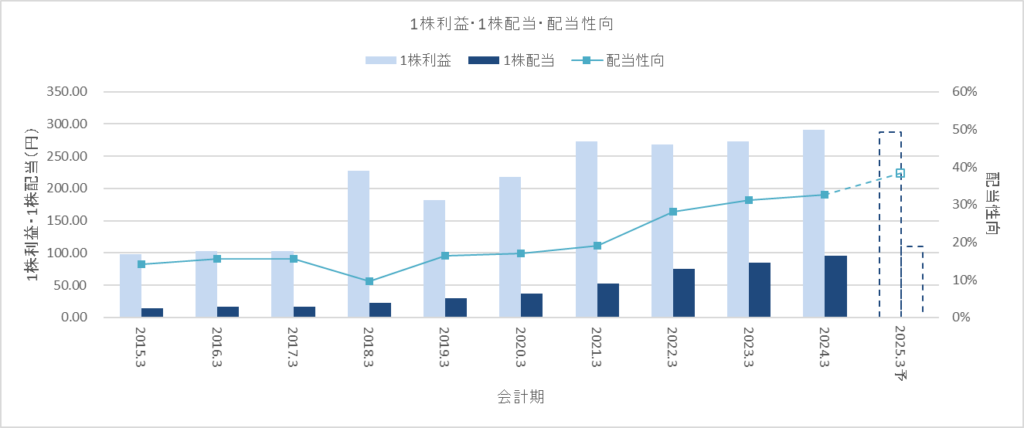

1株利益

1株利益は上向き傾向、ここ数年は横ばいといったところ。

自己株式取得も大規模ではないものの少しずつ進んでいるようです。

1株配当・配当性向

1株配当も増加を続けています。

配当性向はもともとかなり低い水準だったものを徐々に高めながら株主還元を進めているようです。

まだ40%を下回る水準であり、累進配当を配当性向の増加により実現する余力をまだ残しているといえそうです。

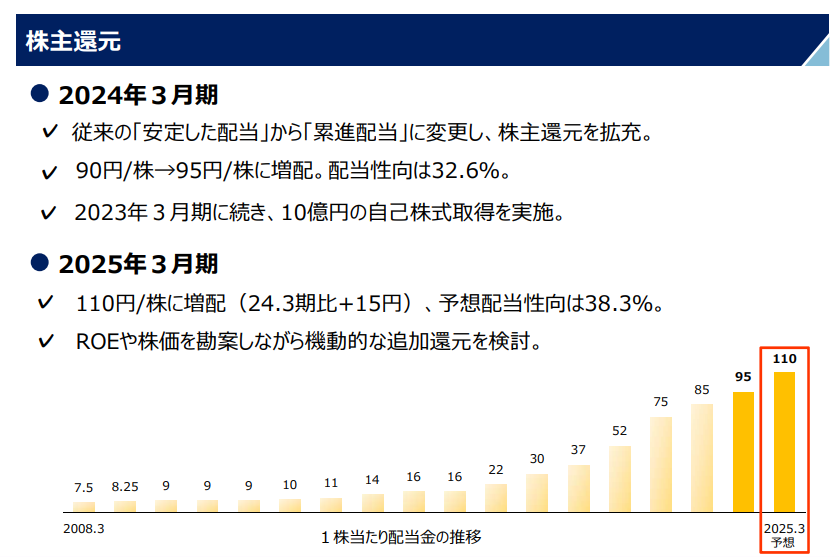

株主還元方針

直近の決算発表資料を見ると「累進配当」の方針を掲げていることが確認できます。

2025.3月期までが今の中期経営計画の期間なのでその後も累進配当が続くかは分かりませんが、

この中期経営計画の途中で方針を切り替えていることから次の中計期間も継続することが期待できます。

配当性向が30%程度ということもあるので、1株利益が伸びなくても配当は伸ばせる余力があることもこの期待をもっているひとつの理由です。

(出所:2024年3月期 決算説明資料)

レポートいかがでしたか?

橋づくりの建設って建物の建設とは違ってならではの技術が必要なんですね。

メンテナンスも必要になりますし、どんどん新設されなくてもずっと必要性がある事業、

公共事業に近い色合いなのでこういう銘柄もあるのかと面白発見でした。

ディフェンシブ銘柄に近いと考えてポートフォリオに組み入れてもいいかもしれません。

それでは、よい投資ライフを。