こんにちは、みちたろうです。

だんだんと温かい日も増えてきた今日この頃。

花粉はつらいですが、外に出かけるのが楽しい季節になってきました。

そんな3月に発売された四季報春号をみて、新たに投資対象銘柄の候補を見直し。

今回はその見直し後第1弾の選定銘柄です。

JPMCの概要

業種分類は「不動産業」。

賃貸不動産の一括借上げ・サブリースを主要事業に持つ企業。

パートナー企業との提携も拡大し、管理戸数を伸ばし続けています。

データから見るJPMC

この投資では将来的なインカムゲイン(配当)の利回り増加を期待しています。

そのため、企業の継続的な事業成長と、株主への還元としての配当関連を中心にチェックしていきます。

配当利回り

調査時の配当利回りは4.19%、予想配当利回りは4.52%でした。

(配当利回り:23年12月期の1株配当51円 ÷ 株価1,218円)

(予想配当利回り:24年12月期の1株配当予想55円÷株価1,218円)

参考までに、2024年2月プライム市場の平均利回りは2.01%です。

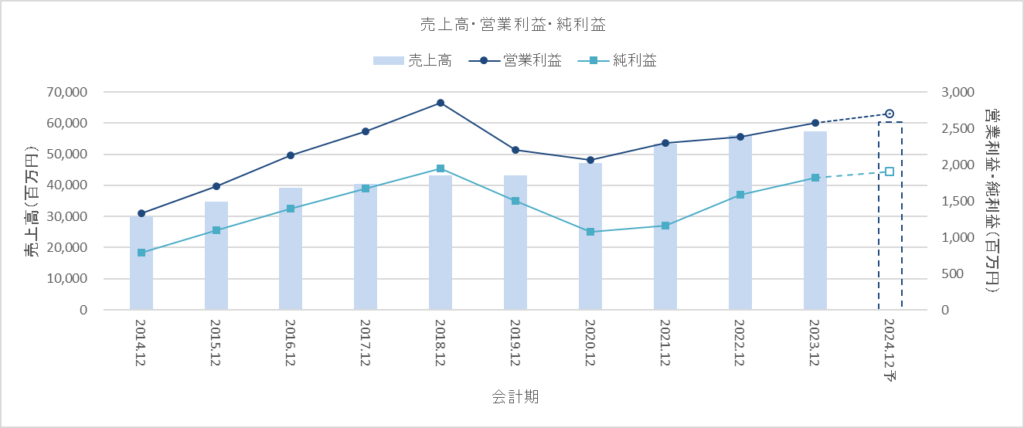

売上高・営業利益・純利益

売上高は右肩上がりを継続しており順調。

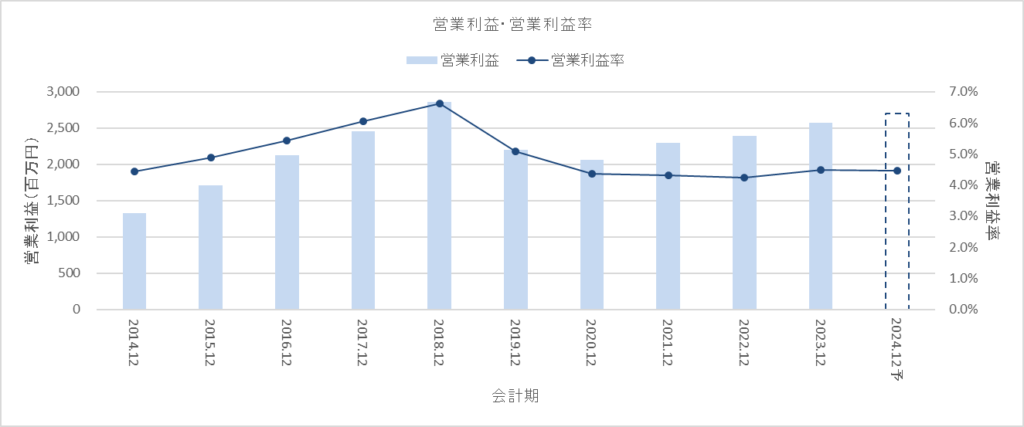

営業利益は2018年を境に減少に転じ、2021年から再び上向きに転じています。

詳細な内訳数字は提示されていないのですが、2018・2019年頃に事業方針の方向転換を行っているようです。そのためこの前後期間の単純比較はできず、方向転換の内容を見ながら評価を行いたいと思います。

2018・2019年の方向転換

2018年12月決算期の決算報告資料の中に利益構造の考え方についての説明が示されていました。

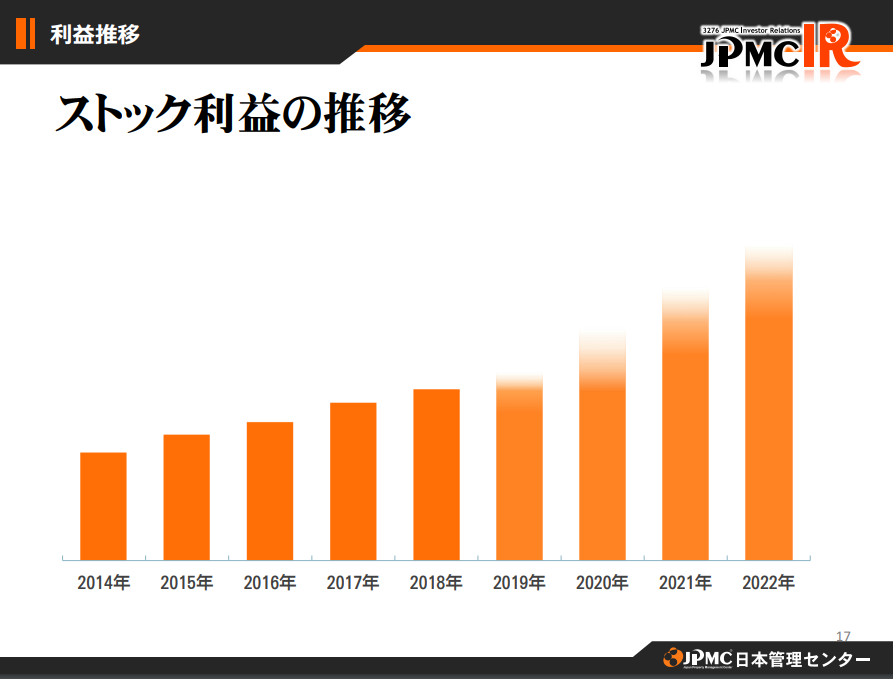

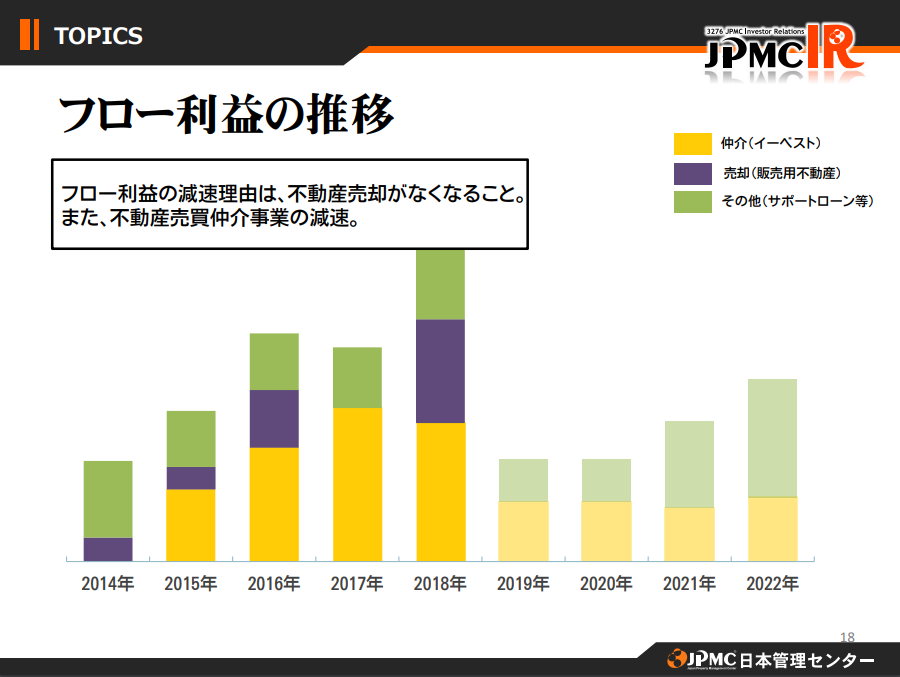

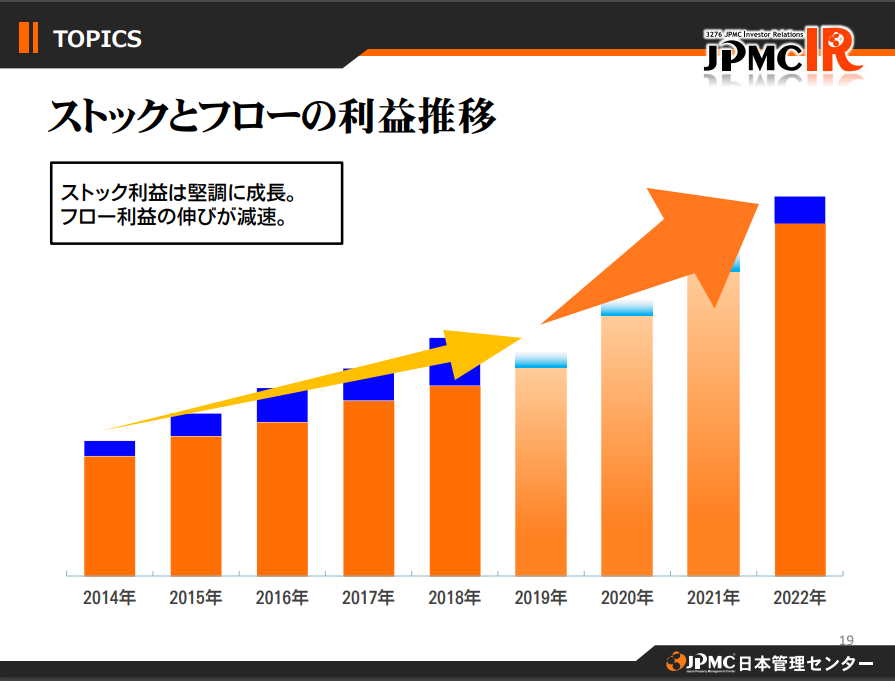

利益を「ストック利益」「フロー利益」に分類したうえで、

ストック利益は継続増加を目指すものの、フロー利益は抑制するということを宣言しています。

ストック利益には、不動産オーナーから一括借上げを行い管理不動産が増えることで発生するサブリース手数料や保証等の付随事業による利益が含まれるようです。

一方のフロー利益には、不動産仲介手数料や不動産売却益が含まれているようです。

より事業の拡大を目指すにあたり、安定した集約基盤の構築を目指すためにストック型の事業に注力しようとこのタイミングで舵を切っているようです。

ここで気になるのはストック型ビジネスとフロー型ビジネスの利益率の差。

2018年12月期の有価証券報告書の数字から利益率を類推してみました。

参照箇所は「経営者による財政状態、経営成績及びキャッシュ・フローの状況の分析」の中の「③生産、受注及び販売の実績」

「不動産売上原価」と「不動産収入」「加盟店からの収入」がストック型の事業に関わるもの、

「その他の原価」と「その他の収入」がフロー型の事業に関わるもののようです。

まずストック型の計算。

不動産売上原価 ÷ (不動産収入 + 加盟店からの収入) = 90%の原価率

なので、利益率はだいたい10%くらいです。

次にフロー型の計算

その他の原価 ÷ その他の収入 = 59%の原価率

なので、利益率はだいたい40%くらいです。

ストック型に比べフロー型の利益率はとても高いにもかかわらず、

この高利益率事業を抑える判断をしていることになります。

(出所:2018年12月期 有価証券報告書)

この判断に至った背景にあるマーケット事情などを評価しきることはできないのですが、

個人的には事業拡大を図るなかでストック型に舵を切り効率性を高める判断をしていることは好印象を持っています。

近年の事業方針の中ではTech化も掲げており、ストック型への舵切りとも整合性のある施策打ち出しをしているように感じています。

営業利益率・ROE

営業利益率は、前述の通り2018・2019年の方向転換直後は落ち込みを見せているものの、

2年後の2020年からは売上拡大にある中でも水準を維持できているようです。

Tech化による効率化が進むことでここから利益率も高めていくことを期待します。

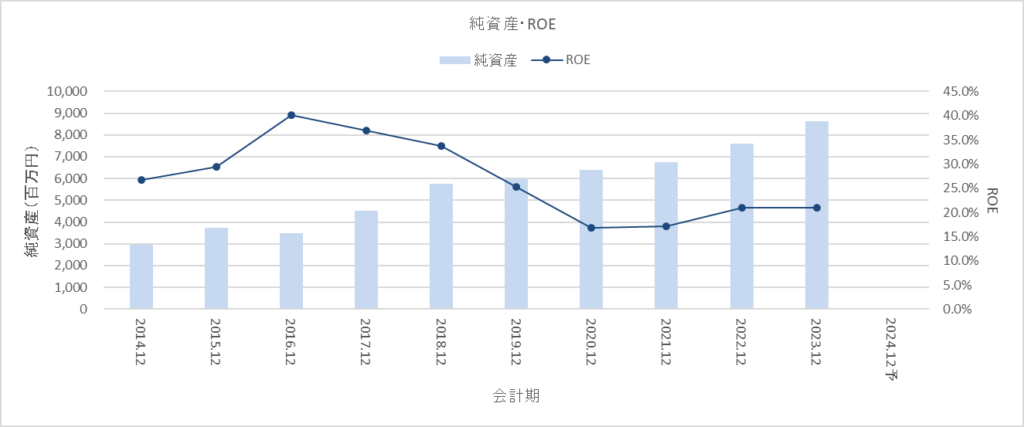

ROEは2016年をピークに2020年まで下落傾向、その後は維持という推移になっています。

もしかすると2016年からROEが下がりはじめたことが、2018・2019年の方向転換判断に至った一因になっているかもしれません。

直近のROEをみても20%を超えており、これはなかなか高い水準です。

ROE = 純利益÷純資産 (* 本チャートでのROEは上記の計算式で算出したもの)

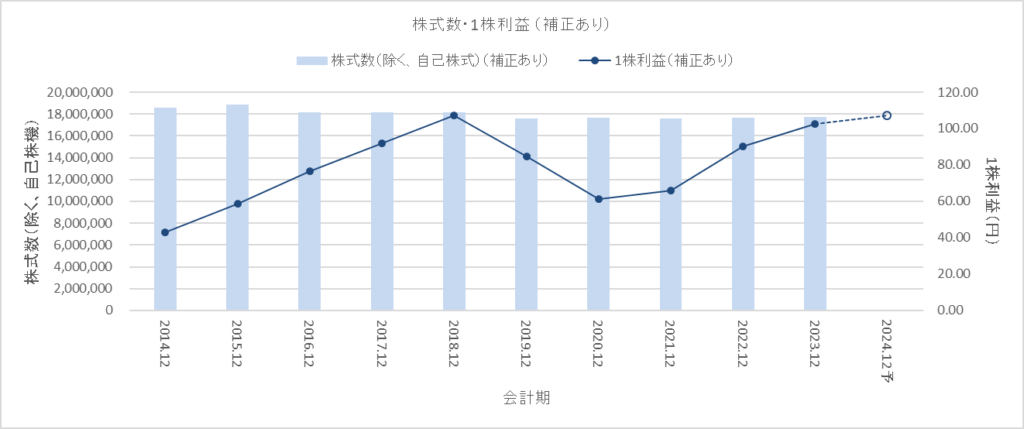

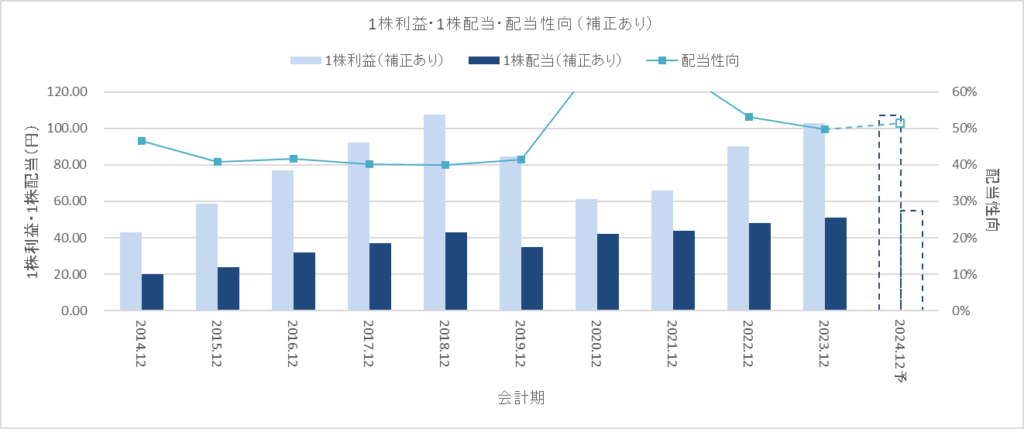

1株利益

(* 2015年1月に1:2の株式分割を行っており、各数値も株式分割後の基準に合わせて補正しています)

株式数に大きな変化がない中で、1株利益は2020年以降着実に伸ばしてきています。

1株配当・配当性向

(* こちらも株式分割を考慮した数値補正をおこなっています)

2020・2021年と方向転換期で純利益が落ち込んでいるタイミングでは、

配当性向を高めることにより1株配当を維持しており、

直近では配当性向50%あたりで推移しています。

個人的には配当性向はもう少し低くてもよいかなと思っています。

このあたりは事業効率化により利益率を高めるなかで、バランスを見ていってもらえるとよいかなと感じています。

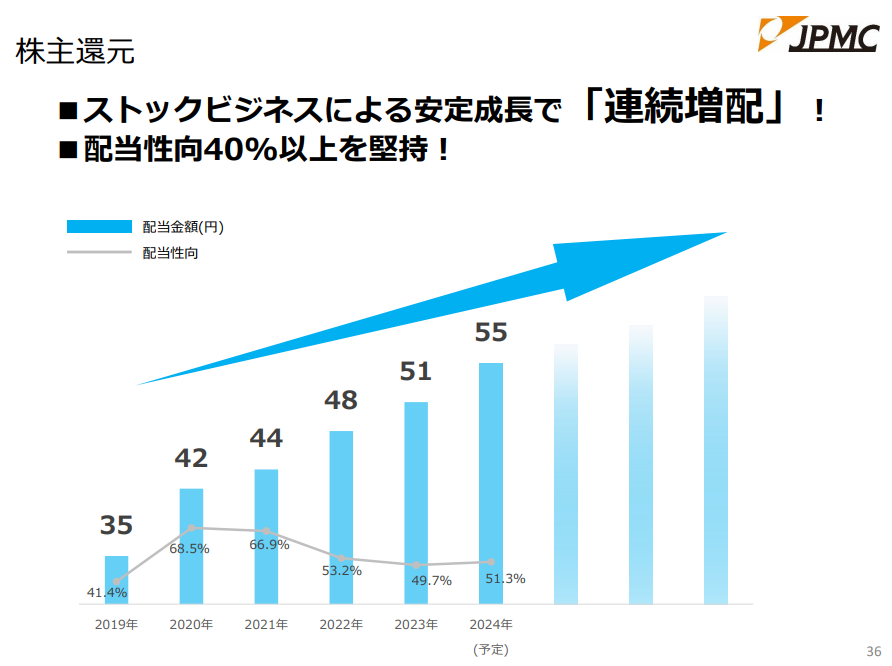

株主還元方針

直近の決算説明資料の中に株主還元に関わる記載がありました。

ただ、こちらの記載は事実が書かれているのか、方針が書かれているのか読み取れなかったため参考程度に見ています。

配当性向の40%は、中期経営計画の中でも目標水準と掲げられていたため、こちらは方針として掲げられているものとみてよさそうです。

(出所:2023年12月期 決算説明資料)

その他

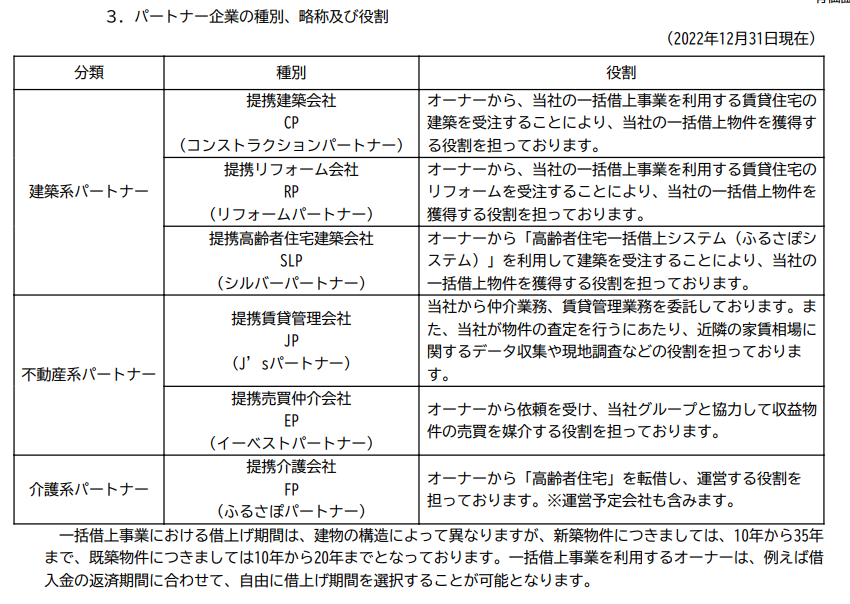

サブリース特化というニッチなビジネスで成長しているJPMCですが、パートナーとの協業体制の組み方も拡大路線の中で強みになると感じています。

JPMCのHPには残念ながらパートナーとの協業体制について分かりやすい説明がなかったのですが、

有価証券報告書の中に説明を見つけることができました。

賃貸用不動産の建設時~流通時(賃貸・売買仲介)~メンテンナンス(リフォーム)と、

不動産のライフサイクルに合わせ消費者との接点をもつ企業とアライアンスを組むことで、

事業拡大のチャネルを増やしているのは非常に強力なのではと感じています。

また、シルバー・介護に特化したパートナーとも協業する体制を組んでおり、

高齢化を見越したチャネルづくりを着々と進めているようです。

JPMCのレポート、いかがでしたか?

今回は、数字だけでは判断できない事業の方向転換背景まで一歩踏み込んで調べてみました。

まだまだ小さい企業だからか、あまりIR資料が充実していないこともあり、

このあたりの情報取得には限界がありますね。

それでも過去の決算説明資料・有価証券報告書まで読むのはあまりやってこなかったので、

過去分まで掘り下げることで見えてくること(推測の材料になること)もあるな、というのが新しい発見です。

ちょっと不動産業界への投資割合が増えてきてしまっていますが、まだまだ許容範囲なので

定量情報・定性情報から配当成長が期待できる銘柄には不動産銘柄であろうと積立していきます。

それでは、よい投資ライフを。