こんにちは、みちたろうです。

今回も個別株を購入したので銘柄選択の際に考えたことを記録を残していきます。

今月の個別株:SMFG(8316)

今月は「三井住友フィナンシャルグループ」を購入。

みんなが知っているであろう三井住友銀行を中核会社とする金融グループです。

6,171円×6株、37,026円分を購入。

【基本情報】 市場:東証プライム市場 業種:銀行業 決算月:3月

選定ポイント

配当利回り

選定時点の配当利回りが3.9%、3%台後半の利回りが期待できます。

株価:6,159円

直近1株配当:240円

株主還元に対する意向

今年(2023年)の5月に行われた決算説明会の資料に資本政策が記載されており、

「累進的配当」「配当性向40%」「自己株取得の機動的実施」が説明されています。

配当については、FY22の240円から10円増配の250円をFY23の予想として提示しており、配当性向を40%に固定したまま収益増加により増配を達成する計画としています。

自己株取得については、613億円分の取得計画が提示されているものの上期決算時に判断する予定となっています。

(出所:2022年度決算投資家説明会)

昨年(2022年)の11月に発表されたグループ経営戦略の中でも同様の方針が説明されており、このタイミングでは記載されていなかった増配額などが具体化されていることからも、予定は順調なのではという予想ができます。

(出所:SMBCグループの経営戦略)

決算の状況

業務粗利益は前年度比増加、与信関連費用も抑えられ市況の中でも手堅く業績を上げている印象。

収益のメインとなる資金利益は、国内では貸出金・預金の金利差も縮小し苦戦しているものの、海外市場で大きく伸ばしており、トータルでの収益増加を支えています。

資金利益を伸ばしにくい市況の中、役務取引収益は大きく伸ばしており、資金ボリュームだけに頼らない経営がうまく回っているのでしょうか。

貸出金残高が増加傾向にある中でも、与信関係費用や不良債権残高は低減・横ばい傾向にあり、健全な貸出を積み上げているように読み取れます。

コアとなる銀行業務以外にも、三井住友カードの会員数や取扱高を順調に伸ばしてきており、Oliveやアプリをハブとした個人顧客の体験を融合させることで、グループ企業間のクロスセルも生み出していく可能性にチャレンジしています。

(僕もOliveとアプリ使っていますが、けっこう便利です)

一方、証券は苦戦しています。

(出所:2022年度実績の概要)

その他

銘柄選定ポイントには直接関係ないのですが、調査をしている中で面白いと思った点。

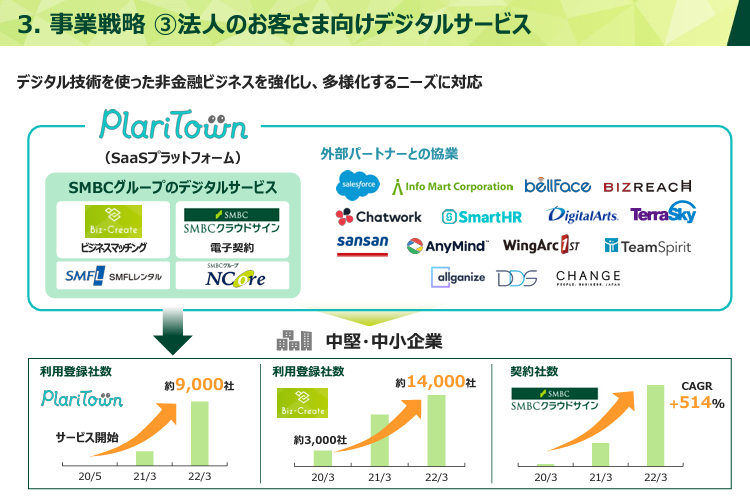

グループの経営戦略資料の中で、非金融領域でのビジネスにも注力していこうとしているのが印象的でした。

例1:グループが抱える法人企業向けに、ビジネスパートナーとともに非金融サービスも提供していく

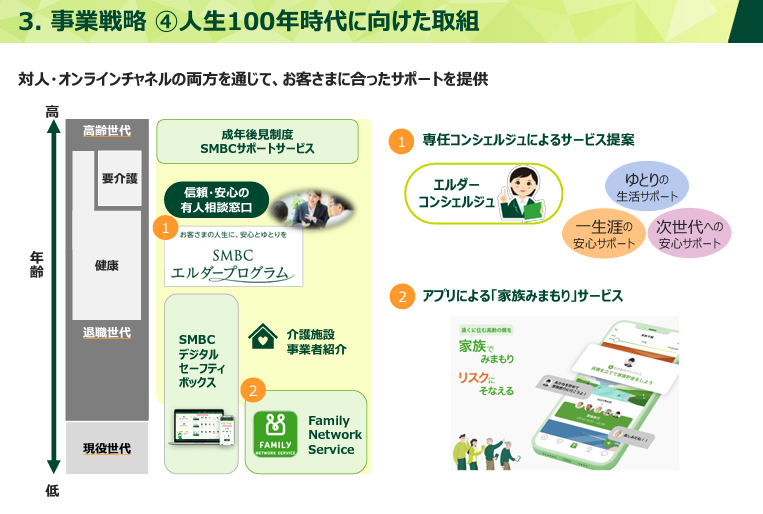

例2:シルバービジネスの展開

金貸しだけではビジネスとして限界がくるという危機感を持ちつつ、間接金融機能だからこそ有する顧客アセットを武器として認識してあらたな挑戦に取り組もうとしている

そんな意思を感じ取ったので紹介しました。

いわゆる岩盤産業といわれる業界に分類される金融業だとは思いますが、その中でも新しい方向へのかじ取りが成功すれば投資観点でもリターンの源泉になることが期待できます。

いかがでしたか?今回は銀行への投資という結果になりました。

マイナス金利・コロナ禍と苦戦を強いられている印象のあった銀行業ですが、調査してみるとしっかりと方向修正していることが伺え、さすがのメガバンクという感想にたどり着いた調査になりました。

最近の為替乱高下が業績に与える影響が気になるところですが、増配を予定しているので上期の決算確定タイミングでおそらく何かしらの発表があるはず。

増配を楽しみにしつつがっちりホールドしていきます。